瑞立科密IPO前夕重组一石二鸟?估值飙升近4倍 重组标的疑问重重拷问报表真实性

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:拂云

核心观点:瑞立科密上市前重组究竟是解决关联交易等问题还是为高募资冲规模冲估值?值得注意的是,瑞立科密通过重组后,不仅使得业绩规模大增,其估值也飙升了近4倍。然而,重组收购资产疑问重重,其一,一边募资补流亟需资金,一边为何又现金支付相关对价,溢价较高估值下是否存利益输送?其二,对价5.2亿的温州汽科营收不匹配,23年全年营收金额竟低于23年半年报营收;对价3.6亿的扬州胜赛思出现无真实交易背景的票据背书,这一系列异常背后又是否进一步拷问其财务数据真实性?

近日,瑞立科密深交所主板上市恢复审核并更新材料。

据悉,公司本次公开发行股票的数量4504.45万股,占发行后总股本的比例不低于25%,公司拟投入16.02亿元,用于瑞立科密大湾区汽车智能电控系统研发智造总部、研发中心建设项目、信息化建设项目、补充流动资金(3.3亿元)。

值得注意的是,瑞立科密在上市前夕进行重大重组,这重组背后究竟是解决同业竞争还是为上市募资冲规模?

上市前重组数据大幅波动拷问真实性 现金收购警惕利益输送

瑞立科密于2021年7月5日进行辅导备案,2023年12月26日预申报,3月31日审核中止,6月29日恢复审核。

然而,在辅导上市前夕,瑞立科密进行了重大重组。2021年瑞立科密与控股股东瑞立集团签订协议受让其持有的温州汽科、武汉科德斯、扬州胜赛思的全部股权,以及与瑞立集团下属控股子公司温州立创签订协议受让其持有的温州立晨 30%的股权,将上述主体纳入合并范围内。

值得注意的是,这些重组资产整体估值对价近10亿元。

招股书显示,2021年 6 月,发行人与瑞立集团签署了《关于购买资产的协议》,瑞立集团将其持有的温州汽科100%股权以5.28亿元的价格转让给发行人,其中,发行人以发行股份的方式支付4.54亿元,以现金的方式支付7392万元。

扬州胜赛思股东全部权益评估值为3.61亿元。2021年12月,发行人与瑞立集团签署了《股权转让协议》,瑞立集团将其持有的扬州胜赛思 100%股权以人民币3.61亿元的价格转让给发行人。发行人于 2021 年 12 月办理完成工商变更登记手续。收购完成后,扬州胜赛思成为发行人全资子公司。

温州立晨股东全部权益评估值为3200万元。 2021年6月,发行人与温州立创签署了《股权转让协议》,温州立创将其持有的温州立晨 30%股权以人民币960万元的价格转让给发行人。发行人于 2021年7月办理完成工商变更登记手续。收购完成后,发行人合计持有温州立晨 60%的股权,温州立晨成为发行人控股子公司。

武汉科德斯股东全部权益评估值为4700万元。 2021 年 6 月,发行人与瑞立集团签署了《股权转让协议》,瑞立集团将其持有的武汉科德斯84%股权以 3948万元的价格转让给发行人。发行人于2021年6月办理完成工商变更登记手续。收购完成后,武汉科德斯成为发行人控股子公司。

至此,我们有两大疑惑,第一,为何公司上市前夕公司进行重组?第二,大股东之间关联腾挪是否可能存利用输送之嫌?

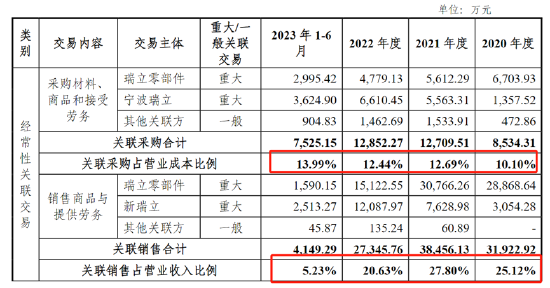

公司招股书表示,此次重组有利于解决同业竞争及降低关联交易等问题。公司关联销售与关联采购占比较高,巅峰时两者合计超40%。值得注意的是,公司在重组后的2022年,关联销售交易占比仍然较大,关联销售占比为20.63%,关联采购为12.44%。需要指出的是,2023年公司关联销售与采购占比合计降至13%左右。

与此同时,从公司募资补流看,似乎说明瑞立科密资金需求较高。然而,颇为不解的是,公司对于上述重组资产存在部分现金收购。这背后是否需要警惕利益输送嫌疑?

首先,对价最贵的温州汽科溢价率高,财务数据大起大落。

公告显示,温州汽科2022年净资产为2.07亿元,而2021年收购时估值对价已经高达5.28亿元,按照2022年净资产增值率已超155%。

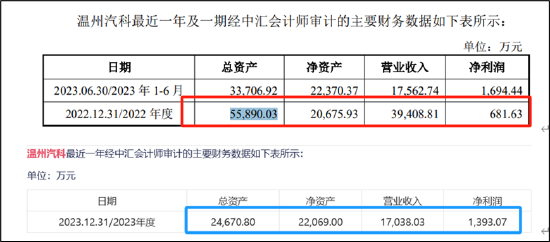

值得注意的是,温州汽科数据出现巨大波动,财务数据真实性或待考。2020年,温州汽科总资产为2.71亿元、营收为1.89亿元。在公司预批露的招股书中,温州汽科2022年总资产则飙升至5.59亿元,营收高达近4亿元。然而,最近披露的招股书显示,温州汽科总资产大幅下降至2.47亿元,营收仅为1.7亿元。更令人震惊的是,温州汽科2023年全年营收相比2023年半年报营收规模出现不增反降的现象。

其次,重组对价第二贵的扬州胜赛思或同样存疑。

本次重组涉及的标的公司中,温州汽科、武汉科德斯、温州立晨主要从事液压电控制动及其他辅助主动安全零部件等产品的研发、生产、销售及技术服务;扬州胜赛思主要从事铝合金精密压铸业务的生产、销售,并为发行人机动车主动安全系统产品提供配套的阀体等铝压铸部件。

值得注意的是,瑞立科密由于并入扬州胜赛思新增了铝合金精密压铸业务,其铝合金精密压铸业务2022年营收贡献高达3.25亿元,占比超过25%。扬州胜赛思营收2022年及2023年营收分别为3.9亿元、4.74亿元,持续上涨。然而,颇为不解的是,公司的铝合金精密压铸业务却持续下降,2022年营收为3.25亿元,2023年为2.9亿元。

值得注意的是,报告期内,公司存在个人卡收支、票据找零和无真实交易背景的票据背书、银行转贷等情况。公司存在以票据背书向关联方进行关联资金拆借,其中2021年扬州胜赛思涉及金额超4000万元。

综上,公司的核心重组标的资产数据如此异常波动,是否需要警惕公司相关数据真实性?

一石二鸟?规模与募资额双增 产能下降募资必要性是否存疑

公司上市前重组一定程度下降关联交易,但不可否认的是,公司通过重组也或可以实现营收规模与募资金额同步双增的好处,可谓一石二鸟。

值得注意的是,公司此次募资额超过净资产。此次IPO发行募资16亿元,发行股份不超过4504.4546万股,据此估值大致在64亿元。值得注意的是,公司上市前夕最近估值仅为13.51亿元,估值飙升了近4倍。

招股书显示,2021年7月,瑞立科密股东新兴创新向罗家印转让0.1000万股(对应持股比例0.0007%),转让对价1.0000万元,转让价格为10.0000元/股,据此估算估值对价为13.51亿元。

本次重组前一年度,被重组方营业收入占发行人相应指标的比例超过 50%,本次重组构成重大资产重组。

瑞立科密机动车主动安全系统业务以电控制动系统产品为主,是公司主营业务收入的主要组成部分。报告期内,瑞立科密气压电控制动系统产能利用率分别为114.15%、94.01%、51.74%、77.87%。在产能利用率整体趋势下滑的情况下,公司又募资扩产,未来是否存产能消化风险?公司此次募资扩产必要性是否合理?

瑞立科密表示,公司的气压电控制动系统主要应用于商用车。2020年,受国六标准实施、超限超载治理持续加严以及大量基础建设投资获批启动等因素拉动影响,我国商用车产销量再创新高,全国商用车销量达513.30万辆,相较2019年增长18.71%。受下游市场订单激增的影响,公司为此合理安排生产人员轮班,使得生产设备、人员实际工作天数略超出理论测算天数,导致当年公司气压电控制动系统产能利用率较高。2021年,下游商用车市场小幅回落,当年销量479.30万辆,公司气压电控制动系统产能利用率趋于稳定;2022年,受宏观经济增速放缓、前期市场需求透支、商用车国五国六标准切换,以及俄乌冲突导致原油价格出现较大幅度上涨等多方面不利因素叠加影响,国内商用车新车需求短期锐减,全年销量330.05万辆,降幅达31.14%,相应导致当年公司气压电控制动系统产能利用率大幅下降。