潍柴系上市公司向财务公司存330亿贷12亿 中小股东利益被无视?疑向“低效资产”输血

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

万向钱潮、顺发恒业、承德露露等百亿资金危险?三大疑问待解 万向系财务公司是否藏资金|透视财务公司

出品:新浪财经上市公司研究院

作者:夏虫工作室/秋颂

核心观点:潍柴系上市公司向财务公司存330亿,但其获得财务公司贷款仅12亿,这种存多贷少资金安全性是否需要重新审视?值得注意的是,潍柴财务公司超百亿贷款流向上市公司体外,而财务公司近期因严重违反审慎经营被罚。与此同时,潍柴动力出现一边巨额资金存于财务公司,却一边又高息举债,这是否侵犯中小股东利益?此外,潍柴系疑似向常年亏损的ST亚星输血。

近日,亿利洁能39亿存款暴雷又将上市公司与财务公司之间的资金风险拉入到大众视野。

6月4日晚间,亿利洁能发布公告称,其存放财务公司的39亿存款存在重大可收回性风险。其中,亿利财务公司对于其存放在亿利财务公司的39.06亿元货币资金的用途主要是向亿利集团及其关联方发放贷款,相关贷款已被划分为次级贷款(不良贷款的一种)。

事实上,近年财务公司资金风险也引发监管重点关注。一方面,财务公司频现违规。据相关媒体不完全统计,自2023年以来,就有超过20家财务公司收到金融监管总局或派出机构开出的行政处罚罚单,处罚事由包括存贷款业务违规、信贷资金被挪用、内控制度执行不到位、高管长期缺位等问题;另一方面,近年上市公司资金违规占用频发背后浮出财务公司身影,财务公司正成为资金占用的隐蔽通道。

4月29日,监管部门又再次发布《关于促进企业集团财务公司规范健康发展提升监管质效》的指导意见,也直指财务公司在同业市场上过度融资,财务公司出现被异化为企业集团对外融资的通道和工具等情况。2023年5月30日,证监会与银保监会共同发布关于规范上市公司与企业集团财务公司业务往来的通知,以规范上市公司与存在关联关系的财务公司之间的业务往来。

对于财务公司与上市公司可能诱发资金风险问题,我们曾深入分析,并给出两大诱因与三大风险预警信号等研究结论。具体详见新浪财经上市公司研究院曾于2022年6月发表的《财务公司隐秘的角落:东旭系、亿利系等上市公司沦为集团融资工具? 》一文。

所谓两大诱因即指:第一大诱因,无论是国企还是民企,财务公司出现资金占用背后大部分出现集团多元化扩张特征,当呈现出“母弱子强”后,上市公司往往沦为集团融资工具;第二大诱因是公司治理结构导致的,如行政化色彩较重的国企央企等上市公司资金被迫归集至集团财务公司,上市公司资金流向集团低效资产,这对中小股东利益或将形成侵蚀。

财务公司累计高达277家(注:金融监管总局数据,截至2023年12月末全国存续241家),其中大部分国企央企为主,民企财务公司为45家,占比不足两成。据悉,截至2023年末,上市公司在关联财务公司的存款余额超1.6万亿元,较2020年末增长42.3%;同期贷款余额为7340亿元,较2020年末增长31.7%。值得注意的是,民企注册资本金明显低于国企央企整体平均水平。换言之,民企财务公司抗风险能力或较弱。随着外部大环境周期性承压,上市公司与财务公司之间业务往来可能诱发的资金风险或需要监管及投资者再次高度重视。

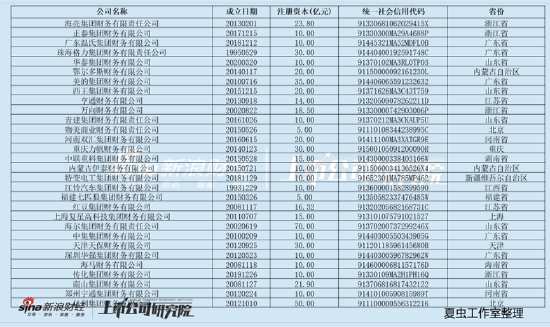

部分财务公司截图如下:

基于以上背景,我们将对存续的241家财务公司可能与A股上市公司之间发生业务往来的进行全面深度复盘。我们将从以下几方面进行深入探讨:

第一,对于民企,我们重点关注财务公司背后是否可能出现“资金黑洞”。我们将重点筛选出可能呈现出风险信号特征的公司,即出现“高存低贷”、“母弱子强”及存贷结构失衡与利率不匹配等特征信号的公司;

第二,对于国企央企,我们侧重点关注中小股东利益保护上,如上市公司资金有没有可能流向集团低效资产,是否可能存在左右互倒涉嫌侵蚀小股东利益等等。

本篇重点“潍柴系”山东重工集团财务有限公司(以下简称“重工财务公司” )。值得一提的是,潍柴系财务公司与上市公司涉及数量高达5家,涉及金额超300亿元,整体呈现出“存高低贷”特征,上市公司向财务公司的存款是财务公司给上市公司贷款的28倍左右。

潍柴系上市公司资金流向非上市板块?向财务存存330亿贷12亿 财务公司严重违反审慎经营被罚

潍柴集团官网显示,潍柴系旗下拥有潍柴动力(HK02338,SZ000338)、中国重汽(HK03808,SZ000951)、山推股份(SZ000680)、中通客车(SZ000957)等众多上市公司。

需要指出的是,重工财务公司注册资本16亿元人民币(含 1000 万美元),股权结构如下:

其中,山东重工集团有限公司(下称“山东重工”)出资6亿元人民币,占重工财务公司注册资本的37.5%;潍柴动力出资5亿元 (含 1000 万美元),占重工财务公司注册资本的31.25%;潍柴重机出资2亿元人民币,占重工财务公司注册资本12.5%;山推股份出资2亿元人民币,占重工财务公司注册资本12.5%;陕西法士特出资1亿元人民币,占重工财务公司注册资本的6.25%。

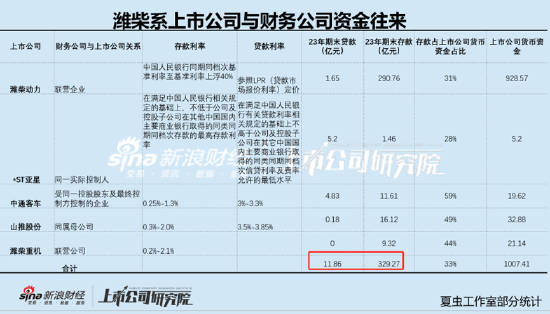

我们发现,潍柴系上市公司潍柴动力、*ST亚星、中通客车、山推股份、潍柴重机在重工财务2023年期末存款金额分别为290,76亿元、1.46亿元、11.61亿元、16.12亿元、9.32亿元,占上市公司货币资金分别为31%、28%、59%、49%、44%、33%。值得主要的是,以上上市公司在财务公司的存款之和为329.27亿元,占上市公司货币资金(1007.41亿元)之和之比为33%。从数据可以看出,上市公司在财务公司整体呈现出“高存低贷”特征。

从绝对规模看,上市公司潍柴动力贡献了近300亿元;从货币资金占比看,中通客车给财务公司贡献的存款近六成。此外,潍柴重机向财务公司存款占比高达44%,但向财务公司贷款为0。具体如下:

公告显示,2023 年末重工财务公司资产总额达到392.04亿元,较2022 年末上升13.66%,发放贷款109.96亿元,实现营业收入5.02亿元,净利润达3.23亿元。值得注意的是,潍柴系财务公司2023年年末给以上潍柴系5家上市公司贷款余额仅为11.86亿元,而23年期末财务公司发放的贷款金额超百亿元。换言之,上市公司存于财务公司的近三成货币资金或主要流向了非上市公司板块。

潍柴系上市公司资金存于财务公司的资金是否安全?财务公司资金管理又是否规范呢?值得注意的是,重工集团财务公司因严重违反审慎经营规则被罚30万。

2023年7月19日,国家金融总局官网显示,重工集团财务公司流动资金贷款贷后检查不到位,严重违反审慎经营规则,依据《中华人民共和国银行业监督管理法》第四十六条,山东银保监局于2023年7月11日予以处罚,罚款人民币30万元。

潍柴系高存低贷背后的玄机?可能被“美化”的数据

潍柴系为何与财务公司业务往来呈现出“高存低贷”,这背后有何玄机?

以中通客车为例,鹰眼预警显示,公司的应收款占比较高。2023年报告期内,公司应收账款32.48亿元,与营业收入比值为76.52%。

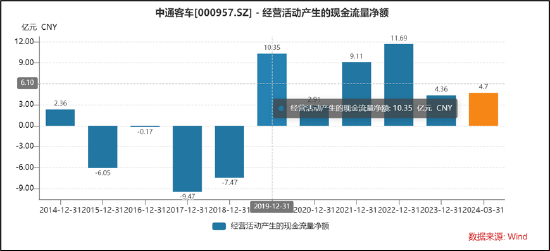

值得注意的是,中通客车经营活动净现金流自2019年后似乎明显改善。

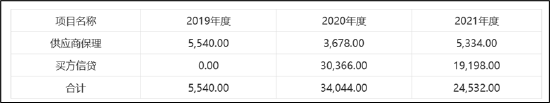

如此反差的数据有何玄机?值得注意的是,中通客车自2019年通过财务公司开启上下游产业链融资业务。公告显示,财务公司涉及金额2019年至2021年分别为0.55亿元、3.4亿元、2.45亿元。潍柴系或通过财务公司一定程度或可以“美化”上市公司的现金流报表。

中小股东利益被侵蚀?巨额存于财务公司却高成本举债 疑向低效资产输血

值得注意的是,在潍柴系上市公司与财务公司业务往来中,有两处细节尤其值得关注:

其一,潍柴动力一边将近300亿元存于财务公司,一边却高成本向外部金融金融机构高成本举债;其二,潍柴系上市公司与财务公司业务往来整体呈现出“高存低贷”,但是*ST亚星却是“低存高贷”。

2023年年报显示,潍柴动力有息债务高达436.94亿元,其中短期债务高达169.49亿元。潍柴动力向财务公司存款利率为中国人民银行同期同档次基准利率至基准利率上浮40%,参考财务公司向潍柴系其他上市存款利率水平集中在0.2%-2.1%之间。然而,潍柴动力却又较大成本向外部金融机构举债。

根据潍柴动力2023年年报显示,截止2023年末,潍柴动力的短期债务资金成本在最低为1.50%,最高到13.55% (2022 年为1.50% ~ 13.78%);潍柴动力的长期债务成本最低为0.75%,最高为5.9%(2022年为0.75% ~ 12.50%)。至此,令人不解,为何公司一边低息向财务公司存款,一边又高息找部分金融机构借款。这种资金结构安排是否可能有损上市公司中小股东利益呢?

再看看*ST亚星,其常年亏损,沦落在退市边缘,但财务公司却给其贷款资金支持力度显著高于潍柴系其他上市公司。

2023年报显示,*ST亚星报告期末公司通过关联方重工集团财务公司取得质押贷款 5.2 亿元,通过山东重工集团财务有限公司取得潍柴(扬州)投资有限公司的短期委托贷款 3.6 亿元,合计占期末有息负债余额的 95.44%。

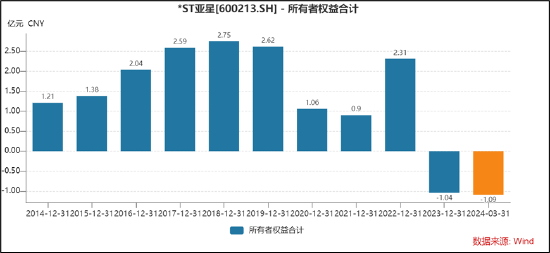

近年来,*ST亚星业绩极其萎靡,2020-2023年,该公司净利润分别为-1.58亿元、189万元、-1.96亿元、-3.36亿元。

公司业绩萎靡背后,一方面受新能源汽车购置补贴取消等因素影响,当前行业市场竞争更加激烈,公司产品销量不及预期,导致公司业绩萎靡。同时,公司应收账款回收周期延长,应收账款坏账计提增加,较差的资产质量进一步拖累公司质量。需要指出的是,*ST亚星2023年已经出现资不抵债现象。

*ST亚星2023年度经审计的期末归属于上市公司股东净资产为负值,已触及《股票上市规则》第9.3.2条第一款第(二)项“最近一个会计年度经审计的期末净资产为负值,或追溯重述后最近一个会计年度期末净资产为负值”规定的对公司股票实施退市风险警示的情形,公司股票在2023年年度报告披露后被实施退市风险警示(股票简称前冠以“*ST”字样)。

至此,令人不解的是,潍柴系核心上市公司一边向财务公司输血,而财务公司却又将部分资金向公司“低效”资产输血,这又是否对潍柴系其他上市中小股东利益产生侵犯之嫌呢?

公告显示,*ST亚星期末受限资21.15亿元,其中应收账款、合同资产 18.08 亿元,系与恒生银行、山东重工集团财务有限公司签订质押合同用于办理质押借款4.5亿元,质押覆盖率近 4 倍,另受限长期股权投资 0.83 元用于办理质押借款。

值得一提的是,监管在2023年报问询中,也对财务公司与*ST亚星之间往来发出质疑。监管要求公司补充披露上述关联贷款的具体明细,包括金额、期限、贷款利率、用途、增信措施、还款情况等,对照财务公司与其他银行贷款利率差异,说明主要通过关联方融资的原因及合理性;要求补充披露与银行、债权人签署的质押合同主要条款、授信条件、贷款及担保模式,说明质押覆盖率较高的原因及合理性,是否存在受限资产被关联方占用或用于其二次融资的情形。