英伟达哪里有泡沫?强劲的利润增速表明市盈率并不高

专题:英伟达2024年Q4营收超预期 黄仁勋称人工智能触及“临界点”

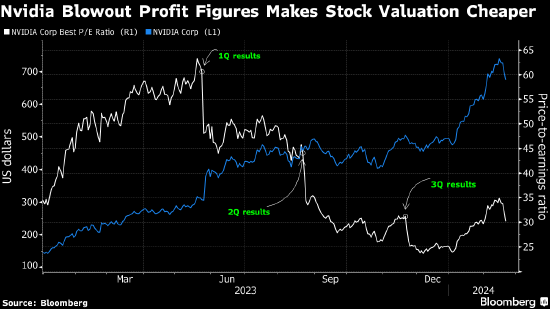

英伟达井喷的利润不但提振了股价,也让市场相信人工智能热潮仍在蓬勃发展。在这些耀眼光环映衬下,该股价格看起来还真不算贵。

所有人都希望从英伟达的业绩展望中寻找人工智能市场走强的信号,该芯片公司的确也不负众望。随着业绩的出炉,多头开始迅速计算英伟达的新市盈率。

“一些投资者一直不敢买入,因为他们觉得股价已经太贵,这真是大错特错,”Main Street Research首席投资官James Demmert表示。“每次英伟达公布业绩,市盈率都会下降,因为分母比人们预期的要大得多。”

换言之,英伟达的盈利增长速度甚至超过了其股价涨幅。

自2023年年中以来,虽然股价创纪录上涨,但英伟达的估值一持续下降。第四财季不包括特殊项目的每股收益同比增幅达到惊人的486%,轻松超过分析师预期。该公司对第一季度营收的预测同样显著高于分析师预期。

这意味着华尔街肯定会上调预测,如果股价跟不上,估值料再次被拉低。

虽然一些投资者一直担心可能存在泡沫,但其他人指出英伟达的估值仍低于同业,基于每股收益预期的动态市盈率约为32倍,而竞争对手AMD是45倍。亚马逊、微软的估值都比英伟达高,纳斯达克100指数市盈率是25倍。

Aptus Capital Advisors LLC的投资组合经理David Wagner表示,“即使考虑年初以来大幅飙升,英伟达仍然是估值最低的AI股票之一”。

英伟达首席执行官黄仁勋令人振奋的言发言也可能提振市场对该股长期估值的信心。黄仁勋说,AI已经达到“引爆点”,各行各业对AI的需求都在激增。

“增长周期越长,估值对成长股投资者的吸引力就越大,”Gabelli Funds的投资组合经理Hendi Susanto表示。”我们想看看英伟达是否会在2024年以后、2025年甚至2026年继续实现这种强劲增长。”

Mapsignals首席投资策略师Alec Young表示,“正常的估值体系反映市场认为指数式增长不可持续,”一旦你变得很大,市场会认为你不可能每年保持业务翻番的势头”。

但Young补充说,这并不意味着人们对英伟达及其未来几年的增长轨迹缺乏热情,特别是考虑到该公司在更大的市场中的地位。

他认为,“AI在全球范围内是一个巨大的机会,而英伟达相当于军火商”。