四大快递巨头三季度净利翻番:顺丰赚走六成利润,韵达独降

记者/邵冰燕

今年第三季度四家快递A股公司业绩持续向好,净利总额实现同比翻番。

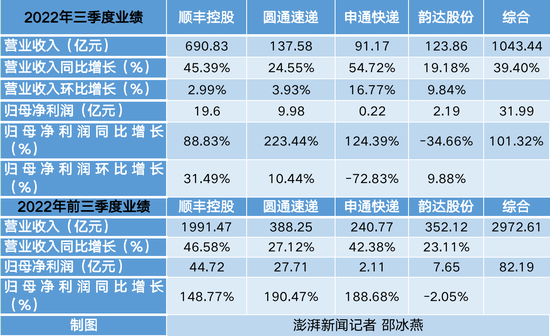

截至10月30日晚间,顺丰控股(002352.SZ)、圆通速递(600233.SH)、申通快递(002468.SZ)、韵达股份(002120.SZ)四家A股快递公司均陆续发布完2022年第三季度报告。今年第三季度四家快递公司总营收1043.44亿元,同比增长39.4%,净利润总计31.99亿元,同比增长101.32%。前三季度,四家快递公司总营收2972.61亿元,归母净利润为82.19亿元。

顺丰依然是最赚钱的快递公司。其三季度19.6亿元的归母净利润,也占到了四大快递巨头利润总额的六成。

根据上市公司公告显示,第三快递企业业绩增长主要总结为快递价格及业务量同比增长,产品定价能力提升,并叠加经营环境改善所致。

其中,顺丰称,业绩实现快速增长,主要由于在收入端增速实现回升,通过不断提高服务质量与差异化产品竞争力,实现健康的产品结构与收入增长。在成本端,精益化资源规划与成本管控的成果稳固,伴随业务量回升,网络规模效益持续改善。此外,前三季度业绩提升还由于自2021年第四季度起,合并嘉里物流联网有限公司的业绩。

截至10月28日收盘,顺丰控股报49.88元,跌1.95%;圆通速递报19.41元,跌4.29%;申通快递报12.44元,跌4.45%;韵达股份报14.64元,跌6.15%。

三季度圆通净利增逾两倍,市场份额超韵达

具体来看,第三季度顺丰营收依旧遥遥领先。四家快递公司按营收高低排名,分别为顺丰控股、圆通速递、韵达股份和申通快递,营收分别为690.83亿元、137.58亿元、123.86亿元、91.17亿元。

其中申通快递和顺丰控股第三季度营收同比增速靠前,在五成上下。四家公司按营收同比增速高低排名分别为申通快递、顺丰控股、圆通速递和韵达股份,营收同比增速分别为54.72%、45.39%、24.55%、19.18%。而营收环比均有所增长,其中申通快递营收同比增幅最高,达16.77%。

净利润方面,第三季度四家快递公司普遍实现了更强的盈利能力。顺丰控股、圆通速递、韵达股份、申通快递归母净利润分别为19.6亿元、9.98亿元、2.19亿元、0.22亿元。

其中,圆通净利润同比增幅最高,超两倍。申通实现同比扭亏为盈,净利润同比增超1倍,顺丰净利润同比增长近九成。而韵达股份净利润则同比下滑,降幅达34.66%。

与第二季度业绩相比,顺丰净利润环比增超三成,圆通、韵达净利润环比增速较为接近,在一成上下。而申通三季度净利环比下降超七成。

据顺丰控股三季报显示,第三季度完成业务量(不包含嘉里物流快递件量,也不包含公司国际货运及代理、供应链的业务量)为28.37亿票,同比增长8.91%。据圆通速递、申通快递和韵达股份7月至9月经营简报的“完成业务量”数据计算,第三季度圆通速递完成业务量45.90亿件,同比增长8.51%;申通快递完成业务量36.47亿票,同比增长29.93%;韵达股份完成业务量45.74亿票,同比下降2.8%。

据国家邮政局数据显示,1月至9月全国快递服务企业业务量累计完成800.1亿件,上半年全国快递服务企业业务量累计完成512.2亿件。由此计算得出,第三季度全国快递服务企业业务量为287.9亿件。以上述数据为基础,计算出的四家公司市场占有率,分别为圆通15.94%,韵达15.89%,申通12.67%,顺丰9.85%。四家快递公司的业务量总计达156.48亿件,市场份额总计超一半。

随着价格竞争放缓,扩大市场份额成快递业务发展的重要方向。此前,8月中旬申通快递副总裁秦磊接受澎湃新闻记者采访时表示,申通快递正在做一些战略开线。“申通也可以做利润,但对公司而言,今年目标更多是提高市场份额。有更多的份额,才能发更多的直发班线。通过减少搬运周转来降低包裹的破损率,并提高时效性。”

据澎湃新闻记者计算出的数据显示,今年第三季度圆通速递市场份额超过韵达股份,在上述四家公司中排名第一。就在今年上半年及去年第三季度,韵达股份市场占有率还均高于圆通速递。此外,申通快递市场份额同比提升最多,提升了2.42个百分点。而四家中,仅韵达股份市场份额同比微微下滑,下滑1.3个百分点。

对于明年快递行业业务量增速的展望,圆通速递管理层在10月16日的投资者交流中表示,今年以来受多重因素影响,行业整体件量规模增长处于较低水平。随着新兴社交电商平台、直播带货等模式蓬勃发展,网购渗透率进一步提高,电商消费潜力将持续释放,以及电商平台向下沉市场转移,快递服务企业深入践行“快递进村”工程,服务网络不断向农村消费市场深度拓展,农村等下沉市场的消费潜力持续释放,行业增长仍具备较强韧性。

四季度旺季,行业景气度有望进一步修复和提升

随着快递市场进入四季度传统旺季,市场认为在去年低基础及前期疫情逐步消散的背景下,行业景气度有望进一步修复和提升。而在行业单价毛利提升和规模效应下,头部企业业绩有望率先进入修复期。

对于快递行业2022年旺季价格情况,圆通速递管理层10月16日在投资者交流时表示,现阶段,快递行业价格处于相对合理水平,头部快递服务企业的盈利能力得到较大提升。2022年旺季,快递服务企业将综合季节因素、市场情况、货物结构和重量等对价格进行阶段性的动态调整,但整体将保持相对稳定态势。

据国泰君安10月11日研报,当下监管层态度清晰,且头部企业四季度盈利目标明确,预计2022年旺季价格策略仍将遵循行业季节性规律,有望在10至11月逐步针对“双十一”大促期间进行积极的季节性提价,以对冲旺季临时性成本上升。同时,若大促期间商流较往年继续规模降速峰值平滑,有望进一步减弱快递旺季规模不经济程度,有利于第四季度盈利超预期表现。

据光大证券10月28日研报,国内疫情反复叠加消费不振,快递行业需求增速持续处于低位市场已进入四季度传统旺季,考虑去年低基数以及前期疫情影响,行业景气度有望进一步修复/提升。

对于明年快递行业的竞争方向以及公司的竞争策略如何?圆通管理层表示,现阶段,快递行业逐步从高速增长转化为平稳增长,并逐步迈向高质量发展新时期,以往的恶性价格竞争已不可持续,行业竞争方向由价格竞争转向价值竞争,主要快递服务企业致力于通过不断提高运营管理水平,提升服务质量,改善客户体验,推进产品和服务分层、分级,全面提升企业综合竞争力。