中国银行何慧敏:我所理解的中国家族财富管理与传承

2019银华基金杯新浪银行理财师大赛由新浪财经和银华基金联合举办,致力于为广大银行理财师及所在机构提供展示形象,提升价值的舞台,选拔并表彰符合市场需求的优秀理财师,普及国民理财知识,推动中国理财事业健康繁荣发展。【进入专题】

经过一个多月的在线报名和答题筛选,全国百强银行理财师终于诞生,复赛环节,百强选手将结合当下市场热点,畅谈行业未来投资机遇,分享专业实用理财知识。理财干货,一睹为快。

理财师介绍:

何慧敏,目前任职于中国银行中山三角支行客户经理助理,曾获分行年度优秀员工。认真耐心接待每位客户,了解客户情况,为客户推荐产品与服务。

观点正文:

我所理解的中国家族财富管理与传承

一,背景

中国自古就十分注重“家族”概念,当家人会将家业交托给后辈中出众的男子打理,以求家族昌盛不衰。这种观念到了现代,影响依然很深远,但已然有了一些不同的意义。“富人们”传递家业时需要考虑的问题随着社会进步变得日益复杂,而不仅仅只是打破“富不过三代”的命运。他们需要熟知法律,税务,金融等专业知识的人或团队为他们共同筹划,财富管理与传承这一专业商业领域便随之被催生。

中国的财富管理与传承概念比国外出现得晚,国外对这一概念可以宽泛为“资产管理”或“财务筹划”,普通家庭,任一个人都会主动寻求这种帮助,相对而言更受众些,从业队伍也相当庞大。而中国的受众群体集中于“富人们”的大家族,他们的资产量足够庞大,需要去考虑如何最大程度保留所得,平常百姓一般需求基本为资金保值,增值,极少接触到这一层面。因此,中国的财富管理与传承是家族式的,区别于一般意义的资产管理,但又将资产管理范畴包含在内,涉及的内容更多,对从业人员要求也高,是大众眼中较为“神秘”的商业领域。

二,现实意义

国内家族的财富管理与传承解决的是如何合适(适合后辈发展),合法(不触犯法律法规,又最大限度保有)地将手中财富留给下一代。受传统文化的影响,“富人们”仍然是想将财富传承给后代,并希望后人能够用好先辈留下的财产,将家族继续发扬光大。然而,现代的年轻人,往往对子承父业这样的传承方式不感兴趣,他们希望从事自己热衷的行业,而不是走父辈的“老路”。因此要用合适的方法让后辈继承财富,既充当他们前进的动力,也成为他们后退的屏障。另一方面,国际经济交融,全球CRS征税,国内开征遗产税热议多年(尽管2017年财政部曾发文辟谣),离婚分割财产等现实问题也成为“富人们”在财富管理与传承中要考虑的焦点。因此,管理与传承途径必须合规合法,保障权益。

三,方式与区别

目前国内最常用的财富管理与传承的方式有两种,一是成立信托计划,二是投保大额保险(尤其是附有类信托条款的保险)。这两者的不同点在于,保险只能针对现金类资产,而信托可以私人定制计划,成立家族信托,房产,现金,股权等全部资产都可以覆盖,是真正意义上的家族财富管理。信托的定义是,委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义为受益人的利益或特定目的,进行管理和处分的行为,它既是一种法律行为,同时也是一种特殊的财产管理和金融制度。家族信托是信托类型中,运作时间长且资产标的与运作目的极具针对性的一种,旨在将家族资产所有权与收益权分离,使资产不受婚变,破产,意外死亡等的影响,能够独立存在并按设定的意愿运作。

家族信托在家族财富管理与传承中能发挥重要作用,得益于它能将资产所有权与收益权剥离,以及可个性化制定条约。资产所有权与收益权剥离,能起到风险作用。由于资产所有权不在委托人名下,因此委托人一旦事业遭遇“滑铁卢”,资不抵债,已进入信托计划的资产不会受到牵连,如果委托人突发意外身故,信托资产不会成为遗产,一定程度上避免了遗产纠纷,也不必担心未来是否会开征遗产税,导致财富“缩水”,如果委托人婚姻关系破裂,只要信托计划的受益人中没有委托人配偶,配偶将受惠不到信托资产分毫。而个性化定制条约,可做到尊重委托人的意愿去分配财富。若委托人的后代不思进取,可约定信托计划定期定量支付生活费给后代,保障其生活,不至于“坐吃山空”,若后代思想激进,也可约定信托计划设置创业启动资金,创业失败救济金等,为后代留有后路,易顺佳服装系统若后代人数较多,可约定信托计划每个受益人的领取方式与比例,适应各个受益人的成长需求,还能一定程度避免继承纠纷。因为家族信托一旦成立,法律委托关系即成立,“富人们”的后代对信托计划不满意也没法去修改或起诉。

近几年出现的附加类信托条款的寿险,与家族信托在某些地方有异曲同工之妙。这类保险在受益人获得保险金,分红等方面,可以像信托那样附加条款,比如约定定期支付,定量支付,变额支付等。但正如前面所说,这类保险尽管也能避税避债,但规划的只是现金类资产,而且它的私人定制条约局限于支付金额和时间,而不能场景化。我对此的看法是,易顺佳服装系统这类保险在国内出现大概率是因为家族信托在国内的发展环境较为尴尬。国内出现家族信托的时间晚于国外,广泛程度自然无法与国外媲美,国内的“富人们”虽然知道这种财富管理方式的存在,但心里始终会有顾虑,不敢百分百信任信托公司。而其他的金融机构发现这一状况后想涉足这一行业领域,又苦于国内信托牌照有限,无法直接参与到信托行业。于是保险公司最先想到了在保险合同中嵌入类信托条约功能。保险公司,尤其是国家背景下的保险公司,在国民意识中已有口碑,“富人们”更容易接受与理解相关产品服务,如此一来,也间接推动了信托市场的发展。简单来说,我认为附加类信托条款的保险是家族信托适应中国国情而衍生出来的新型财富管理与传承工具。

四,未来发展

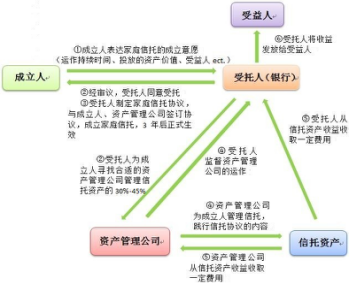

随着国内经济飞速发展,国民的财富积累速度也在加快,“带起了”一批又一批的“富人们”,“富人们”对于资产管理与传承方面所需的专业意见与服务需求日益剧增。在这样竞争激烈的大环境下,信托公司想要争夺“富人们”的资产管理权,势必需要另想出路,不排除其会与金融集团合作,互利共赢。与此同时,各类金融集团也不会放慢抢占资产管理权的脚步,加快创新财富管理模式。在此,我想分享一下好几年前我所做的一个关于家族信托在国内发展框架的猜想(如下图)。

银行集团作为国内认知度最广泛的金融机构,国民对其信赖度是极强的,由银行集团作为“受托人”(中介),再由银行集团为委托人寻找合适的信托公司,促成家族信托计划成立(图表内提及的收费标准,资产操作分配是基于当时数据所需所作的假设,不必深究其合理性)。

这框架只是我个人的猜想,存在诸多的弊端,不一定有现实参考意义。但以此举例,我相信国内家族信托业会因中国国情不断调整存在形式,加快自身发展,成为中国财富管理与传承的主流选择。